Sector Financiero y Sostenibilidad

El sector privado, y en especial los bancos, serán los que van a realizar la transición, pero necesitan un marco adecuado incentivador.

¿Qué retos relacionados con la sostenibilidad afronta el sector financiero?. Margarita Delgado, subgobernadora del Banco de España, y Carlos Serrano, líder de servicios de consultoría climática de IFC (Banco Mundial), protagonizaron un encuentro sobre sector financiero y sostenibilidad en nuestra Universidad. Ambos analizaron y debatieron con el público las implicaciones de la sostenibilidad a la banca (por ejemplo, riesgos de cambio climático que afectan al riesgo de crédito) y de la banca hacia la sostenibilidad, en cuanto a proveedor de financiación para el cumplimiento de los principales objetivos de sostenibilidad (por ejemplo, Agenda 2030 o Acuerdo de Paris). Por tanto, el reto de la sostenibilidad para el sector financiero es bidireccional y funciona en ambos sentidos como canalizador importante de parte de estas inversiones.

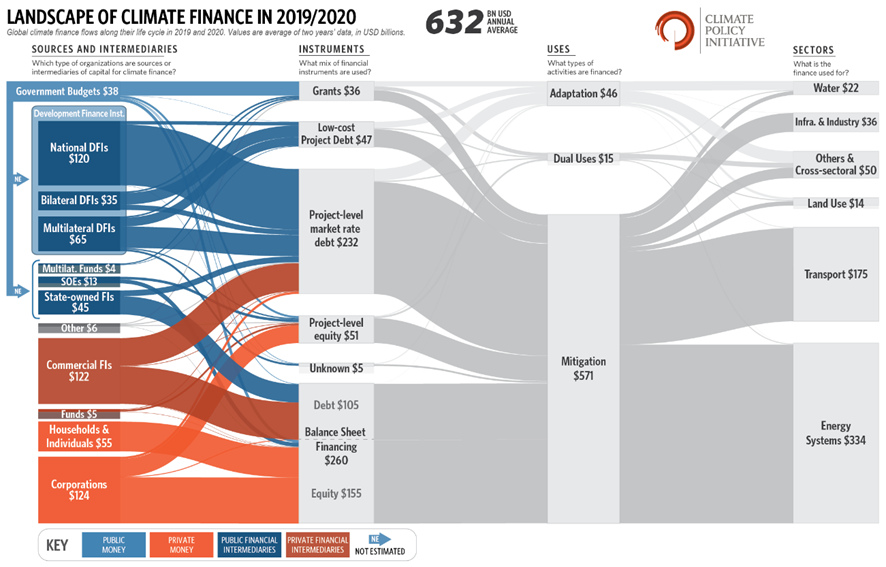

Cuando se analizan los ingentes flujos necesarios para cumplir las agendas de sostenibilidad (ver figura 1), destacan dos aspectos: en primer lugar, el sector privado, y en especial los bancos, serán los que van a realizar la transición, pero necesitan un marco adecuado incentivador. En segundo lugar, y relacionado con lo anterior, la sostenibilidad debe financiarse a precios de mercado, de manera que satisfaga la triple cuenta de resultados, es decir ’Doing well by doing good’. En otro caso, los esfuerzos basados en mera filantropía no serán capaces de movilizar las importantes sumas necesarias para la transición sostenible. Respecto al marco incentivador, el mercado está en plena ebullición, con multitud de estándares, coaliciones, ratings y rankings de sostenibilidad que buscan definir estos elementos extra-financieros, también llamados ESG (Environmental, Social, and Governance) o ASG (Ambiental, Social y de Governanza). Incluso desde la perspectiva de regulación, existen ya incipientes esfuerzos de Taxonomías en distintas áreas geográficas al objeto de armonizar criterios sobre qué es y qué no es sostenible, por ejemplo, la Taxonomía Verde de la Unión Europea (2020). Estos nuevos estándares pretenden dotar de transparencia y credibilidad al mercado, para así mitigar el llamado ‘greenwashing’, que consiste en la discrepancia entre lo que se comunica en términos de impacto sostenible de una determinada actividad y lo que se hace.

Figura 1. Financiación necesaria para mitigar el cambio climático, categorizada por fuentes, instrumentos, usos y sectores.

Fuente: Climate Policy Initiative. Global landscape of Climate Finance 2021

La financiación sostenible es el segmento de inversión que más crece en cuanto a activos bajo gestión en los últimos años. Es más, se estima que el peso de los activos ESG llegará al 50% del total de activos gestionados en 2024 (Deloitte). Existe una creciente demanda de productos financieros sostenibles como fondos de inversión socialmente responsable o bonos verdes. Esto supone un incentivo para las empresas, que al transformar su modelo de negocio hacia productos y servicios más sostenibles consiguen también una mejor y mayor financiación.

En resumen, uno de los desafíos más trascendentales a los que se enfrenta la humanidad es el de la sostenibilidad, es decir, crecer sin imponer un impacto negativo a nuestro planeta y a las futuras generaciones, mitigando el efecto devastador de la crisis climática, y reduciendo la brecha con los colectivos más desfavorecidos. Es decir, como pide la ONU en su Agenda 2030, una transición justa en términos de justicia intergeneracional y sin dejar a nadie atrás. Para lograrlo, la colaboración del sector público y el sector privado, junto a la responsabilidad individual y colectiva de los ciudadanos, es imprescindible. Consciente de ello, el sector financiero ha hecho de las finanzas sostenibles una de las principales claves para construir un futuro más responsable.